锂电业务收入规模增速及毛利率均不及天赐材料

2022-03-29 17:47 | 来源:东方财富 | 编辑:燕梦蝶 | 阅读量:17940 |

2022-03-29 17:47 | 来源:东方财富 | 编辑:燕梦蝶 | 阅读量:17940 |

能源汽车火爆发展,电解液二哥新宙邦业绩创新高。

日前,新宙邦发布年度业绩报告,公司2021年实现营业收入69.51亿元,同比增长134.76%,实现归属于上市公司股东净利润13.07亿元,同比增长152.36%,基本每股收益盈利3.18元,去年同期为1.29元公司拟每10股派680元并转赠8股

而与业绩形成对比的是,新宙邦股价自2021年9月底以来持续走低,截至最新收盘价,股价已较高点接近腰斩,市值缩水超300亿元。

行业高景气度下,新宙邦加快锂电业务项目筹建步伐,不过仍与电解液一哥天赐材料存一定差距,后者在锂电业务收入增速及毛利率上均超过新宙邦。

去年业绩创近6年新高

2021年,新宙邦电池化学品业务实现营业收入52.70亿元,同比增长217.63%,有机氟化学品业务营业收入为693亿元,同比增长23.36%,电容化学品业务实现收入7.11亿元,同比增幅为32.49%,半导体化学品业务实现收入2.14亿元,同比增长36.39%

可以看到,去年新宙邦业绩大增主要原因在于电池化学品市场需求强劲,实现收入增长超2倍,而其他主要产品收入增速均未超过40%。

锂电业务高速增长与新能源汽车行业高景气度密切相关电解液是锂电池的关键材料之一2021年,新能源汽车爆发式增长,动力锂电池出货量大幅提升,从而带动上游电池材料需求的增加

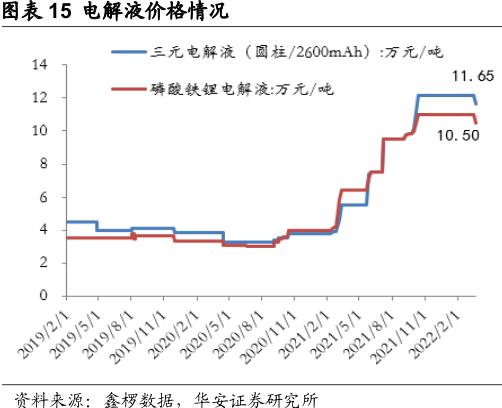

从电解液价格走势也可以看到,受供需关系紧张影响,2021年电解液产品价格飙升,磷酸铁锂电解液由去年年初的4万元/吨逐渐涨至年末的约10.5万元/吨,上涨幅度约163%。前瞻产业研究院数据显示,2020年国内电解液产量排在前五名的厂商分别是天赐材料,新宙邦,国泰华荣,东莞杉杉和比亚迪,天赐材料以29.3%的市占率位列第一。

该行情一直延续到2022年新宙邦一季度业绩预告显示,公司今年一季度实现净利润约482亿元至513亿元,较上年同期增长210%~230%,环比去年四季度增长979%至1686%业绩增长主因在于公司电池化学品业务市场需求旺盛,产销量同比大幅增加,带动公司盈利能力提升

新宙邦也在加快锂电业务相关项目筹建步伐在年报发布同日,新宙邦披露向不特定对象发行可转换公司债券预案显示,拟发行可转换公司债券募集资金总额不超过20亿元,5亿元用于瀚康电子材料年产59600吨锂电添加剂项目,3.8亿元用于天津新宙邦半导体化学品及锂电池材料项目,4.6亿元用于三明海斯福高端氟精细化学品项目,2.6亿元用于荆门新宙邦年产28.3万吨锂电池材料项目,4亿元用于补充流动资金

从新宙邦去年产能情况来看,在所有产品中,电池化学品产能利用率最高,为89.83%,该产品现有产能130,468吨,在建产能120,000吨,主要为波兰新宙邦锂离子电池电解液项目,天津新宙邦半导体化学品及锂电池材料项目,海斯福高端氟精细化学品项目其次是有机氟化学品和电容化学品,产能利用率分别为85.40%和83.41%半导体化学品产能利用率为64.59%,但仍有天津新宙邦半导体化学品及锂电池材料项目在投建,在建产能30,000吨约为现有产能的66%

锂电业务收入规模增速及毛利率均不及天赐材料

新宙邦在锂离子电池电解液领域的主要可比公司为天赐材料在锂电行业火爆发展之际,二者自然难免被做比较,而对比2021年年报可知,去年新宙邦在锂电业务收入规模及增速,毛利率上均不及后者

最初,新宙邦从电容器电解液切入锂电产业链,天赐材料从日化材料切入由于二者后来在产业链布局上的不同,目前新宙邦约76%的收入来锂电业务,而天赐材料的锂电业务营收占比为88%

2021年天赐材料实现营业收入110.91亿元,同比增长169.26%,其中,锂离子电池材料业务收入同比大增266倍,全年实现营业收入97.33亿元当期天赐材料实现归属于上市公司股东的净利润22.08亿元,同比增长314.42%

对比看到,2021年新宙邦在锂电业务收入规模上与天赐材料差距进一步扩大2020年,公司与天赐材料的锂电业务收入差距约10亿元,而2021年天赐材料锂离子电池材料收入同比增长266倍,超过同期新宙邦218倍的增速二者锂电业务收入差距由此进一步拉大至45亿元

与此同时,二者锂电业务毛利率差距也更加明显2020年,新宙邦锂电业务毛利率与天赐材料几乎持平,与后者差距仅085个百分点,2021年,新宙邦电池化学品毛利率同比增长5.87个百分点至31.63%,而同期天赐材料锂离子电池材料毛利率同比大增842个百分点,为36.03%由此,新宙邦锂电材料产品毛利率落后天赐材料44个百分点

新宙邦锂电业务毛利率相对弱势与其业务布局有关新宙邦以电容器电解液业务起家,在进入锂电池领域后,横向布局有机氟材料和半导体化学材料而天赐材料则一直围绕着锂电池这条产业链开展业务,目前主要产品为锂离子电池电解液和正极材料磷酸铁锂,并配套布局六氟磷酸锂,新型电解质,添加剂等关键材料

而伴随着电解液材料尤其六氟磷酸锂价格飙升,新宙邦与天赐材料在原材料成本上的差距逐渐凸显根据消息显示,锂离子电池电解液主要由碳酸酯溶剂,以六氟磷酸锂为代表的电解质,添加剂这三部分构成在电解液的成本构成中,六氟磷酸锂占据其核心成本,约30%~70%而伴随着动力电池电解液需求爆发,六氟磷酸锂价格由2021年初的约10万元/吨涨至最近几年末的51万元/吨的历史高位

这也可以从二者原材料成本中略知一二新宙邦年报披露的主要原材料的采购额显示,公司所需电解液主要原材料价格均在上涨当期电解液原材料的采购占公司采购总额比例合计约67%,其中,锂盐类原材料采购额占采购总额的比例高达45%而去年下半年,锂盐类材料平均价格为277.83元/千克,较上半年150.76元/千克,下半年较上半年涨幅约84%

新宙邦表示,去年锂盐类材料价格上涨近74%,主要由于行业需求持续放量,供需关系将持续偏紧,带动该材料价格持续上涨,维持在高位受此材料单价上升影响,公司营业成本增加约13.54亿元

反观天赐材料因自备六氟磷酸锂而成为这轮涨价周期的赢家天赐材料年报显示,其采购的主要原材料主要为碳酸酯溶剂,碳酸二甲酯和碳酸乙烯酯的采购额占采购总额的比例合计约12%以碳酸二甲酯为例,该原料上半年平均价格为9.94元,下半年平均价格为13.28元其应对原材料价格上涨的能力明显胜于新宙邦

据界面新闻此前报道,对于尚未布局六氟磷酸锂,新宙邦解释称,尚未投资六氟磷酸锂项目,主要是与供应链伙伴长期合作解决供应问题,在核心原材料的布局方面公司一直按自身的战略规划和节奏进行中同时,董事会办公室相关负责人表示,公司在2020年年底有过该原料的布局计划,但最终因为各种原因没有成功也就是说,公司有这样的计划但是也在寻求市场时机除了六氟磷酸锂尚未布局,新宙邦在其他的电解液上游原材料上均有所涉及

在经历一年半的暴涨后,六氟磷酸锂近期显出回调趋势,但价格仍在高位徘徊业内预计,今年年中将迎来供需平衡拐点

那么,未来新宙邦业务布局是否会有所改变如何应对原材料成本上涨压力对此界面新闻联系到新宙邦证券部相关负责人,该负责人表示,去年六氟磷酸锂涨价影响较大,但是,从去年下半年开始到今年,六氟磷酸锂产能陆续释放,供需关系不像之前那么紧张未来,公司仍会延续目前的四大产品的横向布局战略,这一点不会改变在锂电业务原材料方面,将持续加大原材料的投建,同时寻求市场时机布局六氟磷酸锂

股价较高点跌去44%

分季度来看,新宙邦2021年一季度至四季度净利润分别为156亿元,281亿元,431亿元及439亿元前三季度净利润环比增幅分别为804%,8093%,5315%,四季度环比增速降至179%据公司最新发布的一季度业绩预告,预计今年一季度净利环比增速约979%~1686%,有所提升

可以看到,在去年二,三季度业绩高速增长的之时,公司股价也一路飙升,累计涨幅超103%,期间于9月28日创下15988元/股,市值突破658亿元但随后公司股价震荡下行,截至最新收盘已较高点累计下跌约44%,市值蒸发愈300亿元

股价表现与机构持股数也较为重合iFind数据显示,2021年6月末共有433家机构合计持有169亿股公司股份,但截至年末,机构数量降至113家,机构累计持股数量也降至105亿股,众多机构选择在2021年四季度退出

不过也有资金选择加仓年报显示,新宙邦前十大流通股东名单中,傅鹏博,朱璘管理的睿远成长价值混合A比三季度末增加12253万股,农银汇理新能源主题灵活配置混合型基金较上期增加37838万股,香港中央结算有限公司较上期增加147694万股

新宙邦同日发布2021年年度权益分配预案显示,以总股本412亿股为基数,向全体股东每10股派发现金红利6.80元,合计派发现金红利2.80亿元,占同期归母净利润的比例为21.47%,以资本公积金向全体股东每10股转增8.00股而2019年,2020年公司现金分红总额占当期净利润比重分别为317%和316%

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。