TCL科技定增募不超103.8亿获证监会通过申万宏源建功

2022-07-26 12:39 | 来源:东方财富 | 编辑:杜玉梅 | 阅读量:11395 |

2022-07-26 12:39 | 来源:东方财富 | 编辑:杜玉梅 | 阅读量:11395 |

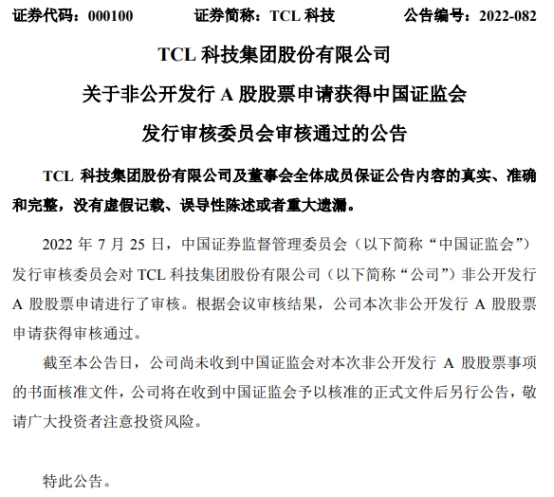

TCL科技昨日晚间公告称,中国证监会发行审核委员会昨日审核了公司非公开发行a股股票的申请根据会议审核结果,同意公司非公开发行a股股票的申请

TCL科技表示,截至公告日,公司尚未收到中国证监会关于本次非公开发行a股股票的书面核准文件,公司将在收到证监会核准的正式文件后另行公告。

TCL本次发行的对象为不超过35名特定投资者,包括证券投资基金管理公司,证券公司,信托公司,财务公司,保险机构投资者,合格境外机构投资者及其他符合法律法规的法人,自然人或其他机构投资者证券基金管理公司,证券公司,合格境外机构投资者,人民币合格境外机构投资者以其管理的两只以上产品认购股票的,视为一个发行对象信托公司作为发行对象,只能以自有资金认购

本次发行的定价基准日为本次非公开发行股票发行期的第一天发行价格不低于定价基准日前20个交易日公司股票交易均价的80%

本次非公开发行股票数量按照本次非公开发行募集资金总额除以最终发行价格计算,不超过本次发行前公司总股本14,030,642,421股的20%,即2,806,128,484股。

本次非公开发行股票完成后,发行人所认购的股份自发行结束之日起六个月内不得转让。

截至本计划发行日,本次发行的发行人尚未确定,因此无法确定发行人是否与公司存在关联关系。

本次发行前,公司第一大股东李东生及其一致行动人持股8.26%,第二大股东汇控持股5.30%,其他股东持股均低于5%公司无控股股东,实际控制人本次非公开发行的股份数量不超过本次发行前公司总股本的20%预计本次发行后,公司仍无控股股东或实际控制人

关于本次非公开发行的目的,TCL科技表示,提升TCL华星的规模优势,快速提升中小规模综合竞争力,奠定可持续增长的动力,加快高附加值产品的渗透和发展趋势,推动卷绕式新型显示在新场景,新技术应用的产业化进程,打造业务和利润持续增长的新引擎,优化资本结构,增强公司抗风险能力。

根据TCL科技2022年7月22日发布的《关于非公开发行a股股票发审委会议准备工作通知的回复》,本次非公开发行股票的保荐机构为申万宏源证券承销保荐有限责任公司,保荐代表人为任成,陈雨晴。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。